上周五,中国证监会新闻发言人邓舸在记者会上表示,今年将择机开通“深港通”,而最新消息称,6 月 27 日(下周一)港交所将就“深港通”结算系统接口进行端对端测试,尽管最终运作模式仍有待监管机构核准,但中港两地的举动都意味着“深港通”的开启渐行渐近。在此前的文章中,笔者曾分析过“深港通”开闸对 A 股的影响,建议大家关注业绩优秀的白马股(食品饮料等),主要基于对北上资金偏好的分析。对于港股来说,深港通开闸后,南下资金有望提升港股的整体流动性,同时有利于填平 A + H 股的估值差异,尤其利好折价较大的 A + H 股。

熟悉港股的人都知道,很多国内企业选择到香港上市,从 1993 年青岛啤酒到香港上市至今,已有 160 多家企业到香港上市,而恒生指数编制了覆盖上述公司的指数,即恒生中国企业指数,简称 H 股指数。而同时选择在内地和香港上市的公司,被称为 A + H 股。由于两地流动性、投资主体的差异,导致 A + H 股存在同股不同价的情况。A H 股溢价指数即反映了这一差异,以 100 为临界点,若溢价指数大于 100,表明 H 股相对 A 股更便宜。

近半年溢价指数维持高位

过去 10 年,A H 溢价指数的平均值为 121,国内牛市的时候,溢价指数往往会飙升到 150 甚至 200,而熊市的时候,溢价指数会偶尔回落到 100 以内。自 2014 年下半年至今,A H 溢价指数持续运行在 130 - 150 的高位区间,截至 6 月 23 日,A H 溢价指数报收 132,远高于历史均值,随着深港通开闸、局部股票市场的开放,未来 A H 溢价指数有望继续收窄,这意味着若同时间投资两地市场,投资 H 股带来的回报会显著高于 A 股。

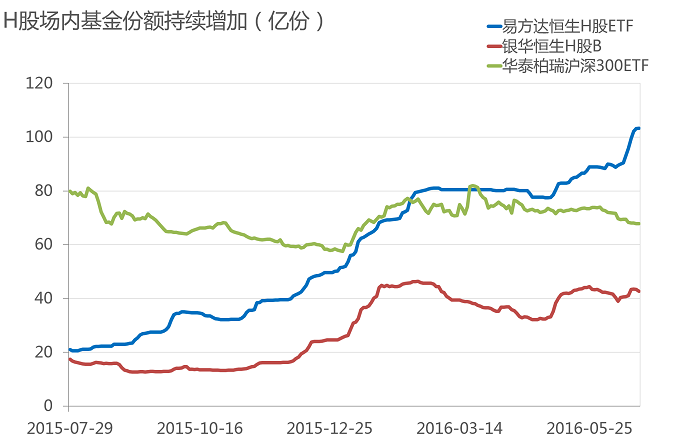

预期并不是一天形成的。自今年 3 月克强总理提出适时提出“深港通”后,恒生指数的走势已开始强于 A 股,指数相对低点(2 月 15 日)至今,恒生指数累计上涨 9.1%,高于上证指数的 4.7%。同时,H 股场内基金份额额持续增加,易方达恒生 H 股ETF 份额创了一年来新高,增幅显著高于国内最大的沪深 300 ETF。最近,港股通的净买入金额也创年内新高,并呈现单边向上的走势,资金的投资偏好十分明显。

H 股为全球估值洼地

从基本面来看,去年 7 月至今港股随内地暴跌,估值显著偏低,已成为全球的估值洼地。同时,港股的 ROE 水平持续高于 A股,截止 6 月 23 日恒生国企指数隐含的 ROE 为 11.8%,高于上证指数的 10.6%,最新 PE 为 6.79 倍,远低于近 10 年的均值 12.4 倍,估值优势十分明显。

结论

无论是相对 A 股还是绝对值本身,H 股都具有更高的估值优势,因此在 A H 溢价较高的时候投资 H 股,是不错的选择,加上深港通开通后,A H 股溢价指数会趋于下降,因此可以利用这一情况进行套利。不过,由于该指数本身是相对概念,如果全球风险偏好下滑,H 股也难逃下跌。从大局角度,建议大家在资产配置中增加 H 股头寸(不高于 20%),取代 A 股头寸,但同时配置其他低风险资产如纯债、黄金等,以提升整体资产的风险收益比。具体推荐基金可参考文末。风险提示:若英国脱欧持续利空全球金融市场,避险情绪升温,不利于 H 股表现。