| 下山虎的兄弟 | 2016-11-28 15:51 |

|

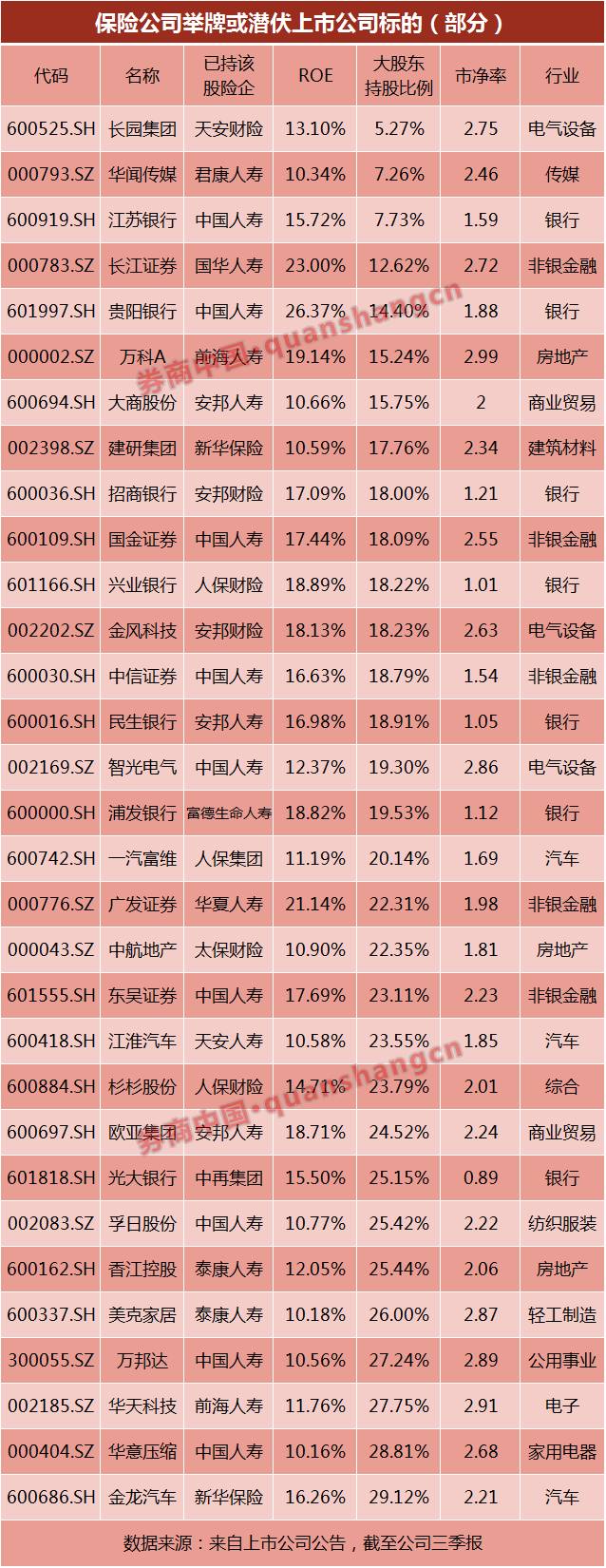

A股市场两大爆点可能正被你哂笑,或是无视: 一是众机构群起看好A股市场,二是保险公司正发起A股攻势。 先不说真理是不是掌握在众机构手中,先来说说最热的险资。抛开恒大与前海人寿不说,安邦与阳光,他们的举动正拉开险资扫货A股的序幕。 安邦就是一例,就在周五又做表态,要继续增持1亿至35亿股中国建筑(10.330, 0.94, 10.01%),对各种争论直接无视!保险资金到底冲什么而来?捞一票就走?还是另有战略安排? 就这一热点话题,券商中国记者采访了多家保险公司,保险资管与其他行业人士给出的答案或与市场猜测完全不同:四大动因支撑保险公司加大股权类投资,进而出现举牌: 一是岁末改善财务报表——实现收益目标和偿付能力筹划; 二是应对利差损危机——生死之战; 三是低利率下的资产荒——真相在此; 四是推动战略协同——有但还不具普遍性。 四大动因的背后,是一场低利率环境下保险公司的生死之战。 一大波保险公司正在举牌的路上 阳光保险举牌吉林敖东(36.560, 0.60, 1.67%)近日引发市场猜测。其实,这并不是阳光保险第一次举牌,去年公司还完成过“一日三举”的壮举。 细思恐极,要知道,2005年成立的阳光保险是保险业的“老七家”,与2010年后成立的新兴保险公司发展道路不同,气质迥异。阳光保险这一路也高举高打在A股扫货,耐人寻味。 券商中国记者在业内调查了解的情况是,保险公司对于是否构成举牌本身并不在意,在意的是能否用合理的成本获得股权。而增加对权益类资产的配置,是从去年底就开始热烈讨论的事情,在今年内已经达成共识。 一位保险公司投资部门人士如此形容险资举牌的必然性;“换任何一个人来做,也会这么干。”在他看来,举不举牌,已经不在讨论的范畴了,更需要讨论的是下一个投资标的是谁,如何可以不战而胜,用最小的成本达成目标。 保险资金举牌已经由点及面,大有风驰云卷之势。 从保险公司调研的勤奋程度,也可以看出险资对A股市场是有备而来。数据显示,10月份以来,保险机构调研上市公司达232家次,共调研了152家公司。 平安系和国寿系排名前两位。平安系调研上市公司62家;中国人寿(25.970, 0.09, 0.35%)调研上市公司共计45家,泰康人寿调研上市公司达32家。  一看年底财务驱动 一张好看的财务报表,是保险公司能够继续实现融资功能,维持住现金流,运营下去的关键。 2014年发布的《企业会计准则第2号——长期股权投资》规定,投资方能够对被投资单位施加重大影响的,被投资单位为其联营企业,按权益法核算。所谓重大影响,是指投资方对被投资单位的财务和经营政策有参与决策的权力。 保险公司几近完美地将这一规定用到了上市公司收购上。这一过程分三步完成:第一步锁定目标,第二步提高持股比例(不惜举牌),第三步谋求董事席位。 ★在锁定目标方面,险资尤其喜欢股权分散的上市公司,因为保险公司持股比例都不需要达到20%,就可以派出董事,将其列为联营公司。 ★在提高持股比例阶段,险资有着令产业资本望尘莫及的资金优势。安邦对中国建筑承诺增持1至35亿股,霸气侧漏,业内评价“这很安邦”。 ★超不超过20%并非那么重要,能否拥有董事会席位才能说明问题。这是保险公司最难的一关,也和上市公司根本冲突所在。虽然说保险公司一再强调自己是财务投资者,但是上市公司卧榻之侧来了一个陌生人,何以能安睡?二者不仅是交易对手,还是控制权争夺者,利益经常不可调和。 案例:安邦人寿对于民生银行(9.400, -0.01, -0.11%)持股仅6.5%,持有民生银行表决权小于20%,但通过派驻董事对民生银行施加重大影响,列为联营公司。  权益法对于保险公司投资收益有着重要的影响: 1、权益法核算带来收益提升 以长期股权投资计量的股票资产,绝大多数采用权益法计量。原来被列为可供出售金融资产的股票,在被转为长期股权投资之后,其公允价值与账面价值之间的差额,要转入改按权益法核算的当期损益。 也就是说,在被增持股票转换为权益法核算的当期,股价上涨得越多,意味着为保险公司带来的一次性投资收益越多。 例如在安邦财险2014年的年报中,公司投资收益项下,公允价值计量转权益法核算确认的当期收益达到了184亿元,占到226亿投资收益总额的81%,是不是起到了神奇的润色作用?  2、看重超越固收的稳定回报 这里的关键词是“超越”和“稳定”。 以长期股权投资计量的股票资产采用权益法计量,按照投资比例享有或者分担上市公司的净利润和其他综合收益的相应份额。 也就是说,保险公司将只受到被投资上市公司净资产、净利润变动的影响,不再受到股价变动的影响,这正是保险公司所追求的稳定性。 A股上市中,这两项指标俱佳的标的并不难找。在阳光人寿举牌吉林敖东的案例中,吉林敖东前三季度ROE为7.31%。这意味着只要不发生重大业绩下滑,阳光人寿将吉林敖东列入长期股权投资后,投资收益率可能在7%左右,远高于今年能在债券市场和另类投资市场上获得的收益。  ▲吉林敖东三季度财务数据 3、减少资本占用,提高偿付能力 偿二代中对保险公司股票资产赋予了相应的风险因子,风险因子越大,对资本金的占用就越多。 比如,沪深主板股、创业板股和中小板股的基础风险因子分别为0.31、0.48和0.41。 如果保险公司对上市公司的投资纳入“长期股权投资”,成为联营企业后风险因子可以降低至0.15,降幅达到50%。 所以,从节约资本的角度来看,这为偿付能力的规划带来了正面价值。 成不了联营企业也非空手而归。 对于无法派驻董事,保险公司对上市公司暂时无法实施重大影响的,为何也会举牌冒出水面? 阳光保险举牌吉林敖东就是典型。阳光财险10月、11月逐步买入吉林敖东,到举牌日超过5%,距离第一大股东金诚实业26.25%,可以预测短期内实施不了联营。 但是,阳光财险很可能把吉林敖东放在“可供出售金融资产”中计量,只要吉林敖东年底收盘价上涨,股票升值带来的公允价值变动将计入所有者权益,提高阳光财险的净资产,进而提升保险公司的偿付能力充足率。 如果阳光财险把吉林敖东放在“交易类金融资产”分类中,年底公允价值的提升则直接计入投资收益,有利于公司提高投资收益,完成2016年初制定的目标。 所以,岁末根据市场形势买入早已埋伏好的股票,进可攻,退可守,成为达成今年目标,规划来年的重要手段。 岁末举牌,有一定的时点性因素。尤其是一些年初设定的投资收益率任务较重的公司,只剩下最后一个时间窗口,为了完成全年投资目标,加快扫货速度,从而举牌浮出水面。 如果说岁末改善财务报表是形成举牌的直接原因,利差损和资产荒就是保险资金大量进入股票市场更为隐蔽的、也是更接近核心的深层原因。 二看利差损阴影 大家都知道,现在是低利率环境,去银行买理财产品,收益比过去少了一大截。但保险公司对于低利率周期的感受,比我们个人的体会要深刻多了。 今年8月份,保监会副主席陈文辉的一篇谈论保险自己运用风险的撰文,谈到了利差损: 在资产收益率下行的同时,行业保费规模却增长迅速。以寿险公司为例,2015年寿险公司保费增长25%,今年一季度保费增长52%,上半年增长45%,这种快速增长非常令人担忧。伴随着规模增长的是负债成本的高企,有的万能险结算利率达到6%,再加上手续费佣金等费用,资金成本在8%,甚至更高达到10%,这么高的资金成本,已远远超过债券等固定收益类资产收益水平。 从国际经验看,在利率下行和低利率环境下,负债成本调整速度相对于资产收益具有明显的滞后性。银行业滞后周期为一到两年,保险业可能为两到五年,行业潜在利差损风险较大,我国保险业表现的则更突出一些。 这段话道出了保险公司利差损的根源,即负债成本的下降落后于资产收益的下行。利差损持续时间可能很长(也许要2-5年)。 保险业的利差损状况到底如何? 保监会曾经对此做过调查,结果没有对外公布。行业交流数据来看,国寿、平安等传统大型保险公司比较低,整体上大概率低于5%,但以万能险为主打产品的新兴寿险公司的成本,可能达到7%甚至更高。 以安邦保险为例(描述行业现象,不针对任何公司),根据安邦人寿官网显示,公司目前的万能险结算利率情况如下:  ▲安邦人寿万能险结算利率 根据安邦人寿2015年年报披露,去年公司银行渠道(主要渠道)保费收入548亿,银保手续费支出18亿,计算下来渠道费率为3.3%。假设产品是3年期,三年平摊下来,每年渠道费为1.1%。 参照上图,假设安邦保险平均结算利率为5 %(给客户),加上1.1%的渠道费用(给银行),加上1%管理费用和其他成本(管理成本),可以估算出安邦人寿的资金成本为7.1%左右。 也就是说,不考虑保险赔付和其他因素,安邦人寿的投资收益率要超过7%,才能维持现金流。安邦人寿的案例是近年以万能险为主的公司共同面对的问题。 再看投资端。去年,全行业投资收益7.56%,今年,行业的年化投资收益预计在5.3%左右,下降超过2个百分点。 利差损一定会导致举牌吗?也不一定。 对利差管理严格的寿险公司,今年利差缩小的压力尚可用时间化解;但对于近两三年前冲规模冲得厉害的保险公司,投资收益的下降是事关生死的大事,这也是为何一部分保险公司会不惜一切寻找高收益资产——挨过低利率周期才能活,挨不过,你就是输家,成为永远的反面教材。显然,举牌所需要承受的舆论压力,与生死大事相比,就不值一提了。 三看低利率下的资产荒 投资收益下降、利差损的出现,都指向低利率环境这个经济周期性因素。利率走低对于保险公司资产负债表中配置最多的固定收益资产,形成了不小的冲击。 固定收益市场难做,是今年保险公司资产配置部门的集体苦恼。一个保险公司人士表示:手上几年前配的高息资产不敢卖,因为卖了就再也没有了。 生息类资产不敢买,更加不能买——10年期国债降到2.87%的水平,AAA信用债3.5%以下,一买下去就坐实了利差损。 浮动利率类的资产买了也没有意义,谁又知道低利率会持续多久?权威人士说经济将成L型,这意味着未来几年都看不到加息的迹象。 另类投资一度是保险公司的收益担当,这几年备受险资重视。但是资产荒背景下,另类投资收益一直降到4%,让人怀念基础设施计划收益率7%的时代。 低利率的漫漫长夜,保险公司的配置空间,只剩下了不动产和股权。 “除了股票市场,还能去哪里拿到这么高的收益?”一个刚刚增加了股票仓位的保险公司投资部门人士近日对券商中国记者表示,险资举牌不是要争夺去上市公司控制权,而是资产荒下为数不多的选择。 千言万语总结成一句话:持有A股是对冲利率下行的最佳手段。 四看保险公司业务协同 远有宝万之争,近有恒大举牌事件,保险公司寻找与被举牌公司的战略协同,似乎正成为一个苗头。 险资战略并购案例非常少,中国平安(36.610, -0.17, -0.46%)入主深发展的故事已经泛黄,安邦保险成为最新的案例。 安邦保险进入民生银行和招商银行(18.650, -0.34, -1.79%)之后,将两家公司列入“重要联营企业”,通过派驻董事,施加影响,目前两家银行都成为了安邦保险的重要销售渠道,贡献了大量的保费。 更高级的业务协同,是安邦保险以并表成都农商行的方式,快速做大保险集团资产总规模,使得各类资产配置比例约束对其而言都不构成限制。 不过,从现有实践来看,能否实现业务协同,因保险公司个体方向而异,却并非保险公司举牌的主流。 一个保险公司投资部门人士对券商中国记者表示,“如果可以,我们也不希望举牌。”不过,对于险资的这种幽怨,资本市场并不买账。阳光举牌伊利,虽然表明了自己财务投资的立场,但仍然惊动奶协乳协联合发声,似乎在说,谁信? 既想对一家上市公司实施重大影响,又希望不战而胜,无异于抽中上上签。放眼望去中国上市公司中,哪里有不抵抗的创始人和董事长?上市公司董事会集体辞职的好戏,在万科发生过,南玻A(13.940, -0.51, -3.53%)上又重演了。 连做财务投资者都困难,更何况是战略投资。险企并非不知道,要做战略协同的难度有多大。当然,中国人寿、中国人保这类大型保险公司需要构建全能型金融集团的,另当别论。 对于大多数保险公司而言,举牌是低利率环境下的调整资产配置的创新尝试(主动或者被动),主要还是冲着提升财务收益而去,所做的一切努力都是为了保障财务收益的获取,从而让公司熬过低利率周期。 保险公司还有多大空间? 安信证券分析师今日在新财富分析师大会上预言,险资举牌仍将继续。  继续买买买,保险公司还有多大空间? 根据监管规定: 保险公司投资股票的比例上限是季末总资产的30%; 满足一定条件,经备案后,单只蓝筹股票的余额占保险公司季末总资产比例上限可以放宽至10%; 投资权益类资产的余额占上季度末总资产比例达到30%的,可进一步增持蓝筹股票,增持后权益类资产余额不高于上季度末总资产的40%。 广发证券(19.700, -0.09, -0.45%)表示,险资“举牌”实力雄厚。三季度末险资资产规模14.6万亿,权益资产配置比例仅为14.25%,远低于上限的30%,未来若权益资产配置比例上升至20%,将有望带来近8400亿元的增量资金。 不难看出,A股市场上那些业绩稳定、股权分散,ROE较高、市净率较低的上市公司,更容易成为险资狙击的目标。  险资将热衷哪些股 广发证券首席策略分析师陈杰表示,险资“举牌”实力雄厚,三季度末险资资产规模14.6万亿,权益资产配置比例仅为14.25%,远低于上限的30%,未来若权益资产配置比例上升至20%,将有望带来近8400亿元的增量资金。 那对于“不差钱”的险资来说,未来哪些个股有望被它举牌呢?在行业人士看来,以下几类个股未来最可能成为险资关注对象: 一是高ROE、低估值类公司,尤其是股权分散,容易进入董事会的上市公司。 二是股息率较高的上市公司,当前高速公路、电力等板块被举牌的上市公司并不太多,未来随着行业逐步改善,可能成为接下来被关注的重点。 三是上市时间不长的细分行业龙头,被新进险资看重的概率也很大。 四是已有险资进入前十大股东的上市公司,也容易被险资“二次”中意。 |

|