|

我们认为有两种房地产调控政策加码情形影响A股:1.结构性调控的政策加码(概率较大),对A股利略大于弊,在当前宏观背景下,分母端正面影响略大于分子端负面效应,房地产溢出资金或将支撑A股估值;2.总量性调控政策(概率较小),在盈利和估值方面对A股形成戴维斯双杀。

地产火爆,更严厉调控政策预期出台

行政调控未能有效缓解楼市火爆

七月份政治局会议强调要防止资产泡沫,但8、9月房地产市场依然火爆,我们预期近期更加严格的房地产调控政策即将出台。

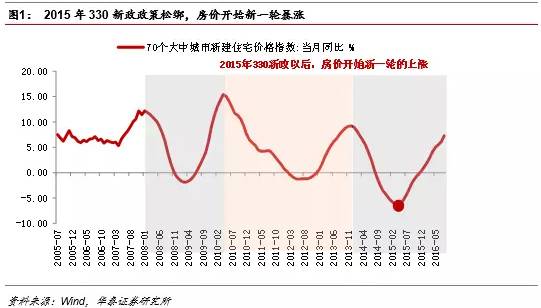

2016年以来,全国楼市火热,“地王”频现,重点二线城市房价飞涨。目前,南京、苏州、厦门、合肥、郑州、武汉等城市房价已经超过上一轮房地产周期高点。从2015年330新政二套房首付比例最低降至40%,营业税征收期限从5年改为2年,不限购城市首套房首付款比例最低25%,公积金贷款首付比例20%,有资格的境外机构和个人可在中国境内购房等政策松绑后,房价开始V型反转,2016年2月财政部、国家税务总局、住房城乡建设部2月19日联合公布的通知,自2016年2月22日起,调整房地产交易环节契税、营业税优惠政策,不限购城市原则上最低首付款比例为25%,各地可向下浮动5个百分点,二套房首付比例降至最低三成,公积金存款利率上调,进一步助长了本轮房价的暴涨行情。

我们认为现在地产政策基本在土地和行政两个方向,从目前楼市升温的情况来看,效果不佳,有进一步加强的预期,货币政策的调控效果(信贷收紧等)影响较大,我们分为两个情形讨论对A股的影响。

后续地产政策会加快加码出台

目前除了北上深一线城市的限购政策之外,合肥、苏州、杭州、南京等二线城市陆续颁布限购令,抑制房价过快上涨。我们认为一线城市和二线核心城市更加严格的调控政策预期出台。

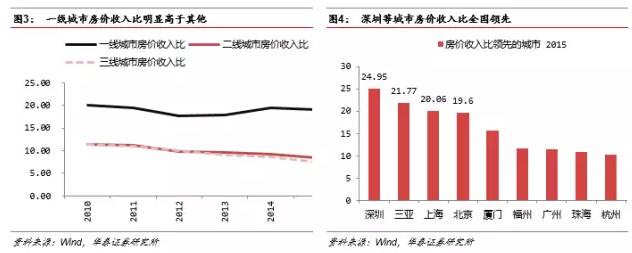

我们从本轮的房价上涨趋势可以看出,一线城市对二三线城市有明显的带动作用。一线城市库存低,二三线城市库存相对较高。一线城市,以深圳、上海、北京为代表的,房价收入比明显高于二三线城市(一线城市在20左右,二三线城市的房价收入比在10左右);房地产的销售面积与房地产待售面积之比从2010年开始走低,全国范围内去库存的压力犹在,但一线城市的存销比从2014年9月开始趋势性向下,并且与二线城市之差在2016年年中之后敞口变大。

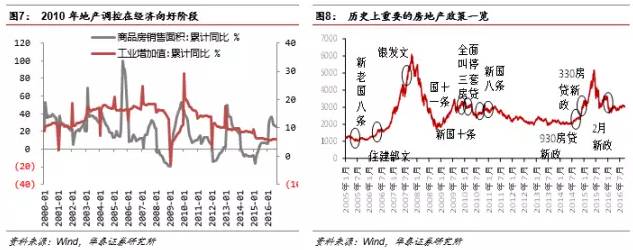

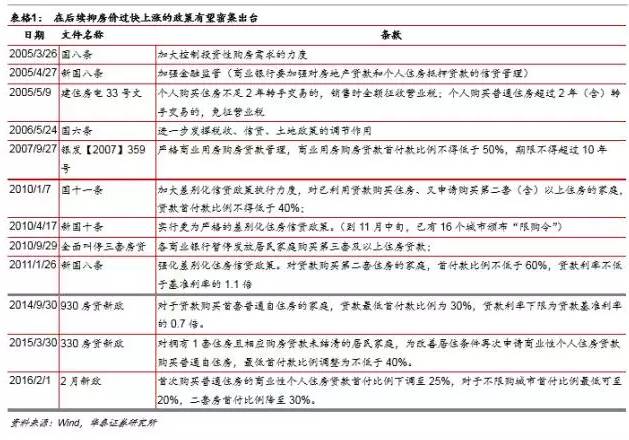

2005年和2010年的两轮调整周期,政策出台节奏快,相对密集。2005-2007年新老国八条在一个月内陆续出台,要求商业银行加强对房地产贷款和个人住房抵押贷款的信贷管理,后建住房电33号文和国六条要求通过税收管理发挥调节作用,07年9月要求更加严格的商业用房购房贷款管理,即商业用房购房贷款首付款比例不得低于50%,期限不得超过10年。

2010年开始,出口增速明显下滑,国一十条、新国十条、新国八条等政策连续出台压制房地产市场,在新国八条中对贷款购买第二套住房的家庭,首付款比例不低于60%,贷款利率不低于基准利率的1.1倍。

当前楼市调控政策效果不佳,或将出台更加严厉的调控政策,从而引导房地产行业景气度下行。我们认为有两种政策情形影响A股:1.结构性调控的政策(概率较大),对A股利大于弊,在当前宏观背景下,分母端正面影响略大于分子端负面效应,房地产溢出资金或将支撑A股估值;2.总量性调控政策(概率较小),在盈利和估值方面对A股形成戴维斯双杀。

情景一:结构性的调控措施对A股利略大于弊

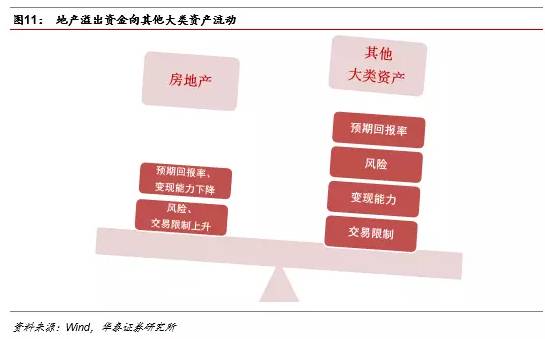

结构性的调控政策在分母段的正面影响比在分子端的负面影响大。分母端,房地产溢出资金对包括股市在内的其他大类资产价格形成支撑;分子端,房地产对A股的盈利影响已经虚弱。

我们认为结构性的调控概率大(可能性较大):在“三去一降一补”的政策背景下,房地产去库存需求刻不容缓;制造业和房地产冷热不均,在制造业景气度下行阶段,房地产的大幅调控给经济增长带来不确定性; 2010年的房地产密集政策调控期,CPI同比峰值为6.45,8月CPI同比为1.3,无通胀压力。我们认为70%可能性,接下来房地产调控政策在部分一线城市需求侧通过进一步限购限贷政策收紧,三四线城市依然以去库存为主。

分母端房地产资金溢出效应对A股估值形成支撑

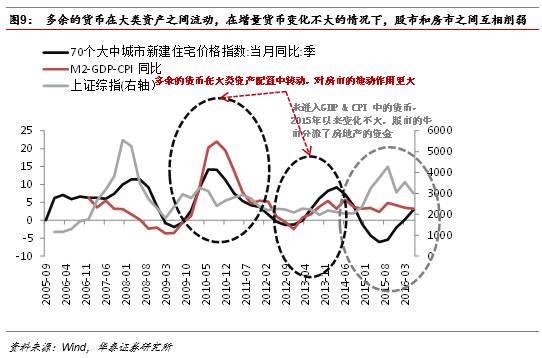

我们可以将未进入到实体经济(GDP)和物价水平(CPI)中的货币,定义为“多余的货币”,从下图可以看出,在M2-GDP-CPI变化不大的2015年,股市的牛市明显分流了房地产市场的资金,在房地产政策密集出台的前几轮周期中,我们可以看到股市(上证综指)大部分在政策颁布周内收涨(下文具体描述),所以我们认为房地产调控(结构性),房地产溢出资金对A股估值形成支撑。

地产限购将挤出居民资金,部分投入股市。在10到11年楼市调控密集期,A股自然人投资者中持有市值在10万到500万的账户数量明显上升(能够买房的资金规模区间)。我们认为这段时期A股自然人投资者活跃程度上升和楼市限购政策挤出部分投资型购房者,并使之将资金配往股市有关。

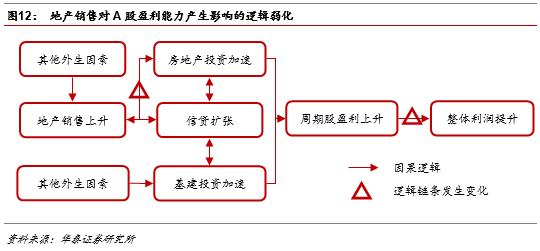

地产销售对A股盈利产生影响的逻辑链条正在弱化

从历史经验来看,地产销售水平对A股整体的盈利有比较显著的影响。其主要逻辑是随着地产销售的上升,房地产投资将加速,推动周期股盈利上行,从而对A股整体的盈利水平产生较为显著的影响。因此市场担心,若地产销售增速出现较快的下滑会对A股的盈利产生不利影响。

我们认为,由于该逻辑链条中两个环节发生了弱化,因此地产销售对A股整体盈利的影响已经很微弱了。首先,由于房地产商的投资意愿降低,2015年到2016年地产销售上升对房地产开发投资的提振逐渐微弱,甚至出现背离。因此若地产销售增速出现较快下滑,房地产投资也难以显著下行,一方面是因为房地产投资在本轮地产周期中提振有限,另一方面也因为地产销售旺盛给一二线城市带来了补库存的需求将持续支撑房地产投资。其次,周期股盈利和市值占A股整体的比例已经很小了,周期股盈利的变化对A股整体的影响已经弱化。

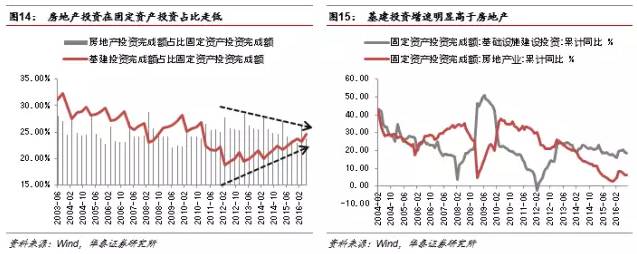

房地产投资在经济中的重要性降低

2008年金融危机之后,房地产行业周期性的回落,加之政府经济结构调整政策推进,房地产投资对整体投资端贡献度开始趋势性下行,房地产投资完成额占比固定资产投资完成额,较金融危机前30%以上水平下行至25%左右。同时2012年开始的逆周期调控政策,导致连续三年,基础设施建设投资占比开始趋势性上行。从当前时点看,这一趋势仍然将得到延续。

地产销售对房地产投资的影响弱化

从2013年以来,由于房地产库存水平较高,以及房价上涨过快带来后续上涨乏力的担忧,房地产商的投资意愿显著降低,地产销售上升对房地产开发投资的提振逐渐微弱,甚至出现背离。2015年尽管商品房销售额显著上升,但房地产开发投资仍不断下降;今年商品房销售额出现了40%到60%的高增速,但房地产开发投资的增速仍不到20%,而过去商品房销售增速的脉冲式上涨都会带来房地产开发增速的较快增长。

地产产业链盈利占比小,对A股整体盈利影响小

由于周期股盈利水平受地产基建的影响非常明显,因此市场担心若地产投资下滑会对周期股乃至A股整体的盈利水平造成较大的影响。但是我们发现,尽管地产相关行业占A股整体市值的比例在15%左右,其盈利占A股整体的比例已经从2008年前15-20%左右的高位,和2011-2013年10%的水平下滑到如今不到4%的水平,地产相关行业盈利变化对A股整体盈利水平的影响已经很小了。我们选择的地产相关行业包括钢铁、有色、工程机械、建材、房地产、建筑行业。

情景一:结构性的调控措施对A股利略大于弊

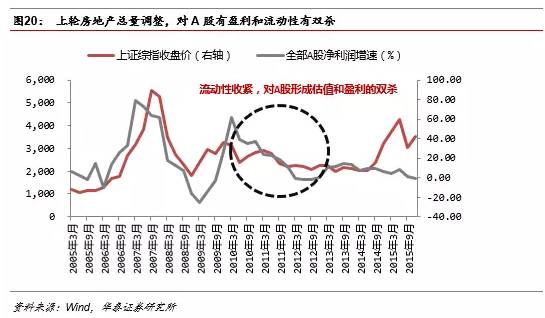

上轮地产调控利率上行,A股估值和盈利双杀

2010年开始以国十一条、新国十条的发布为标志开启房地产的第二轮调控,是在通胀压力的背景下实施的房地产总量调控政策,为抑制经济过热,利率上行。对A股形成流动性和盈利的双杀,上证综指年度下跌29%。

第一步,房地产总量调控,使得地产产业链的利润水平下降明显,拖累整体A股的盈利水平,全部A股非金融企业净利润增速从2010年一季度61%下滑至2012年三季度的-2%;

第二步,当时利率水平提升,居民5年以上中长期贷款利率从5.94%上浮至6.6%,流动性收紧,A股估值受挫。

本轮房地产调控已经用了土地和行政调控手段,货币调控(总量调控)会引发市场对信贷收紧的预期,从而会影响A股的估值水平。

|