公司发布11 月产销快报,11 月销售重卡8597 辆,同比增长23.2%;1-11 月累计销售重卡81534 辆,同比增长7.1%。我们估计,公司11 月销量同比增幅较大,与公司迎接国4 法规、增加国4 车型库存有关。

2015 年公司产品力将有明显提升

根据经验商用车一般第3 年进入爆发期。公司高端车型T 系列13 年上市, 15 年有望进入快速爬坡期,公司产品力将明显提升。从国际比较来看,我国商用车有较大的提价空间,排放升级强化了价格向上的趋势,而原油价格下跌降低终端用户使用成本,终端用户更容易接受商用车价格提升。

成本、费用改善或为公司带来较大业绩弹性

原材料约占汽车总成本的25-30%,14 年1-10 月广发重卡原材料成本同比下降11.9%,为公司毛利率提供2-3 个百分点的提升空间。公司前三季度存货周转率为4.28 次,为4 年来高点,库存约1.5 万台,合理的库存水平有利于降低公司销售和财务费用。公司14 年前三季度净利率为2.7%,成本、费用改善或为公司带来较大业绩弹性。

公司经营稳健,充裕的现金为未来转型提供支撑

公司账上现金+应收票据约81.6 亿元,高于公司市值(12 月8 日)71.1亿元。汽车行业上市公司中(现金+应收票据)/市值大于1 的公司仅有本公司(1.15)和庞大集团(1.01)。公司现金充沛,经营情况良好,具有较高的安全边际。同时,充裕的现金为公司未来转型提供支撑。

投资建议

公司大股东是国企改革潜在标的,在产品结构上移、库存周期向上、成本端改善等多重因素共同作用下,公司即将迎来新周期的起点。我们预计公司14-16 年EPS 分别为1.01 元、1.32 元、1.76 元,给予“买入”评级。

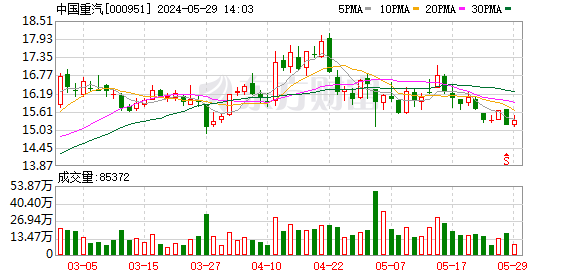

近期该股走势上似乎有上攻的欲望 建议感兴趣的朋友看看